美豆种植进展顺利,种植面积增加,优良率良好,大幅高于五年平均水平,市场预期美豆丰产,同时传统需求淡季来临,贸易商走货不畅,美豆价格回落,跌破1100美分/蒲整数支撑位。国内豆类受此影响,也出现明显的回落,豆粕从5月底最高3659元/吨,跌至最低3432元/吨,跌幅6.6%。短期利空落地,受极端天气扰动,豆粕价格暂时低位震荡,后市走势几何?

1、美豆产量预计增加

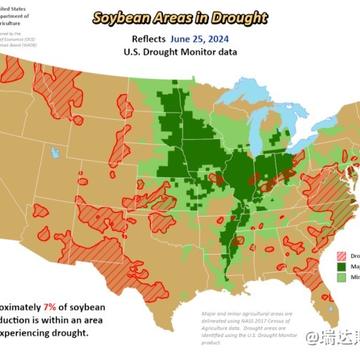

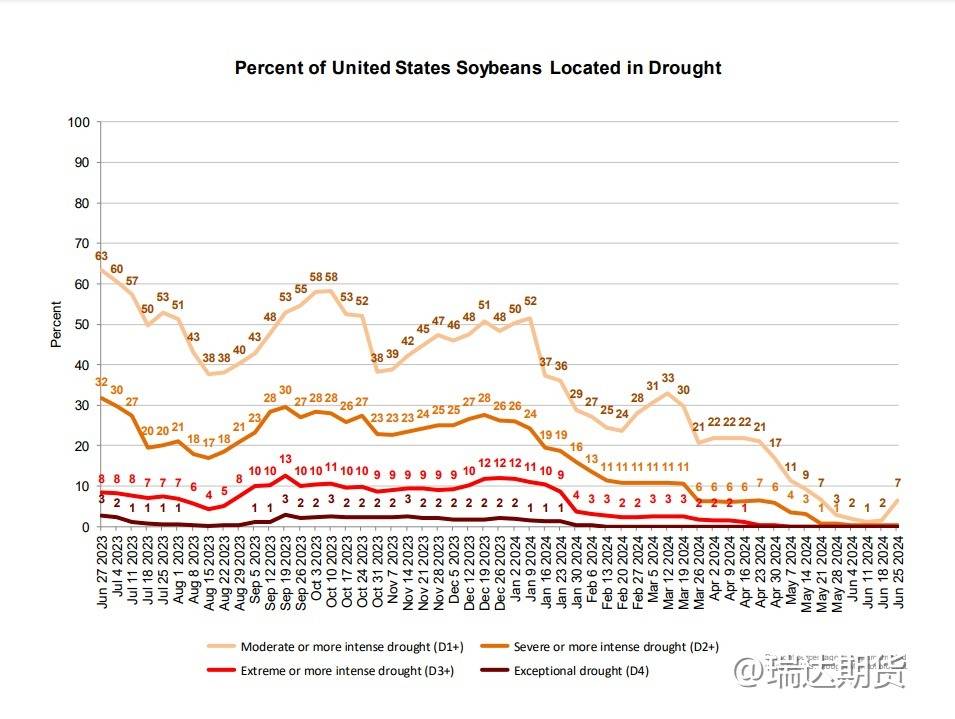

首先,美豆种植面积有所增加,美国农业部6月发布的数据显示,美国2024年大豆种植面积为8,610万英亩,同比2023年实际种植面积为8360万英亩增长250万英亩。其次,美豆种植进展顺利,优良率、出苗率和开花率均高于五年平均水平,usda作物进展周报显示,截至6月30日,美国大豆优良率为67%,市场预估为66%,之前一周为67%,去年同期为50%;大豆出苗率为95%,之前一周为90%,上年同期为97%,五年均值为93%;大豆开花率为20%,之前一周为8%,去年同期为20%,五年均值为15%;最后,今年大豆主产区受干旱影响大幅降低,美国农业部干旱报告显示,截至6月25日当周,约7%的美国大豆种植区域受到干旱影响,而此前一周为2%,去年同期为63%。其中重度干旱率仍为0,整体情况良好。这可能意味着美国中部的夏季炎热和干燥程度低于此前预期,对美豆的生长较为有利,预计产量维持高位的概率较高。

数据来源:usda 瑞达期货研究院

2、国内豆粕供给宽松

据mysteel农产品调研显示,截至2024年06月21日,全国港口大豆库存692.27万吨,同比去年增加170.62万吨;油厂豆粕库存为96.77万吨,同比去年增加20.02万吨,增幅26.28%。同时7月国内油厂大豆供给依旧偏高,国内豆粕供给充足。根据中国粮油商务网跟踪统计的数据显示,2024年7月大豆到港量为934.2万吨,较去年同期882.2万吨的到港船期量增加52万吨,同比变化为5.89%。这样2024年1-7月的大豆到港预估量为5445.1万吨,去年同期累计到港量预估为5410.4万吨,增加34.7万吨;2023/2024年度大豆目前累计到港量预估为7849.9万吨,上年度同期的到港量为7649万吨,增加200.9万吨。预计在7月油厂大豆充足,开机率维持相对高位的局面下,油厂豆粕出库压力大,催提压力仍将持续,而贸易商和饲料厂由于此前采购的豆粕基差成本普遍较当前豆粕市场一口价高,因此,多地油厂将面临胀库压力。

数据来源:mysteel 瑞达期货研究院

3、下游需求疲软

2023年生猪价格持续低迷,养殖端亏损严重,一定程度上打击了养殖户的信心,虽然二季度生猪价格小幅回暖,但存栏量还未恢复,据 mysteel 农产品 208 家定点样本企业数据统计,其中123 家规模养殖场5月份能繁母猪存栏量为 487.59 万头,环比涨 0.38%,同比降4.24%。同时,禽料今年肉鸡利润削弱,价格处于近年低点,养殖获利困难,据mysteel农产品调研显示,2024年5月,全国工业饲料产量2513万吨,环比增长3.7%,同比下降7.5%;5月饲料产量数据虽环比增长,但今年年初以来饲料需求整体疲软。

观点总结

综合来看,6月的usda报告,美豆产量预计维持高位,美豆价格下跌;7月进口大豆大幅增加,油厂开机率高位运行,豆粕出库压力大,油厂将面临胀库压力;下游养殖利润下降,打击养殖信心,饲料需求整体疲软,豆粕或将继续向下寻找支撑位。

研究员:

许方莉

期货从业资格号f3073708 期货投资咨询从业证书号z0017638

助理研究员:

谢程珙 期货从业资格号f03117498

免责声明

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告凯发app的版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。

暂无数据~

暂无数据~

企微客服

企微客服

下载app

下载app