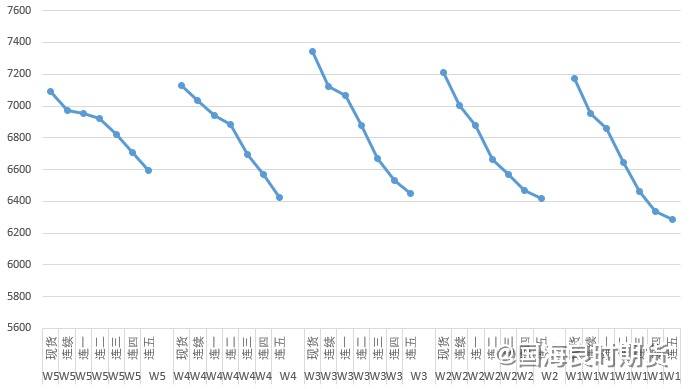

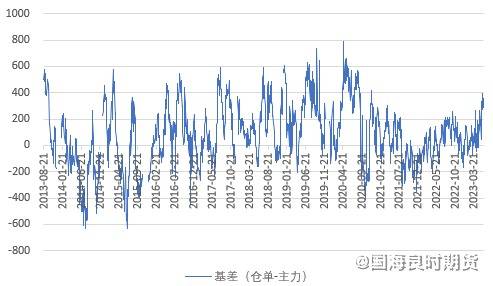

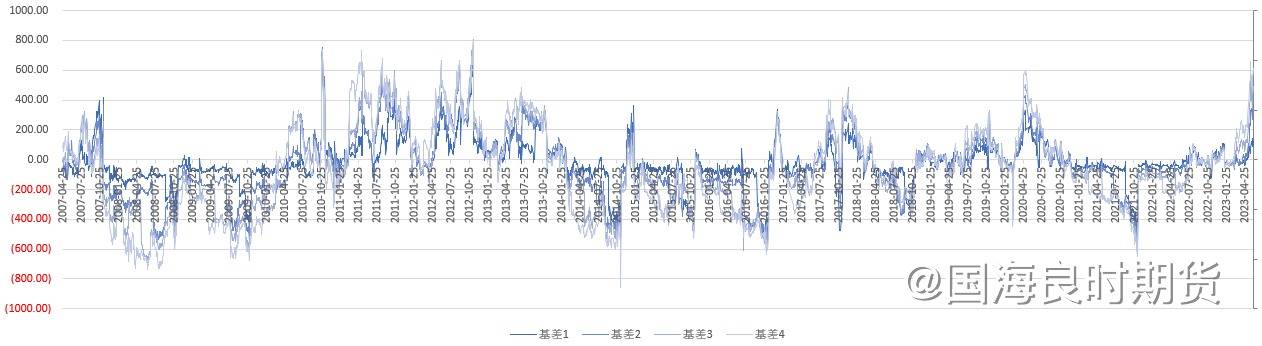

白糖的月间结构保持在back(反向结构)已经5周有余,期货价格的绝对值也来到了历史级别的高位。各月合约的基差来到了正区间,且远月合约的基差已经来到了600 的历史高位级别,表明市场在历史级别的现货价格情况下,给予远月高度的看跌预期。

然而,back结构并不意味着行情就此反转,与此相反,back结构本身是现货牛市结构。通常而言,back结构反映出来了现货端本身的牛市,这种结构下,商品的低库存,商品价格的偏强,期货价格贴水于现货等是商品行情的一般特征,目前白糖正反映出了以上特征。

从基本面上看,白糖现货市场虽然暂时计入淡季,但基本面环境并没有发生太大变化,而白糖现货价格也有维持强势的理由。一方面,国内糖价的供需面并未因巴西的产量兑现而立刻出现变化,国产糖的产量897万吨敲定,叠加基于船期推测的6月和7月进口糖到港总量可能依旧较少,这让现货糖价在供给端仍然具有强烈支撑。随着5月云南最后一家糖厂收榨,本制糖期总产量落下帷幕,全国共生产食糖897万吨,比上个制糖期减少59万吨。进口方面,根据unica已公布数据,巴西在3月对华发运约830吨糖,4月对华发运11吨,5月似乎并没有对华发运,按船期推算我国进口糖到港预计在6月和7月也是非常低的位置。另一方面,白糖消费传统旺季还未到来,持货商没有动机在旺季到来之前主动降价去库,这也让现货糖价的阶段性调整空间不大。截至5月31日,全国累计销售食糖625万吨,同比增加88万吨;累计销糖率69.7%,同比加快13.3个百分点。工业库存272万吨,这是近15个产季以来的最低值。

从某种程度上讲,行情的反转本质上要看基本面环境的反转,而基本面环境反转的直接体现是原本基差的修复。在目前的back结构下,现货价格坚挺,而期货价格上行驱动暂缺,基差修复缺乏动力,此时价格的表现就是,糖价短期内进入到了一个高位平台,但是反转之时尚未降临。

图1.白糖5周期限结构变化

来源:国海良时研究

图2.白糖主力基差变化

来源:国海良时研究

图3.白糖远近合约历史基差变化

来源:国海良时研究

免责声明

本报告中的信息均来源于已公开的资料,国海良时期货有限公司对这些公开资料获得信息的准确性、完整性及未来变更的可能性不做任何保证。

由于本报告观点受作者本人获得的信息、分析方法和观点所限,本报告所载的观点并不代表国海良时期货有限公司的立场,如与公司发布的其他信息不一致或有不同的结论,未免发生疑问,所请谨慎参考。投资有风险,投资者据此入市交易产生的结果与我公司和作者无关,我公司不承担任何形式的损失。

本报告凯发app的版权为我公司所有,未经我公司书面许可,不得以任何形式翻版、更改、复制发布,或投入商业使用。如引用请遵循原文本意,并注明出处为“国海良时期货有限公司”。

如本报告涉及的投资与服务不适合或有任何疑问的,我们建议您咨询客户经理或公司投资咨询部。本报告并不构成投资、法律、会计或税务建议,或担保任何投资及策略契合个别投资者的情况。本报告并不构成给予个人的咨询建议,且国海良时期货有限公司不会因接收人收到本报告而视他们为其客户。

国海良时期货有限公司具有期货投资咨询业务资格。

暂无数据~

暂无数据~

企微客服

企微客服

下载app

下载app